Die europäische Verpackungsgesetzgebung und die Rolle des Bevollmächtigten

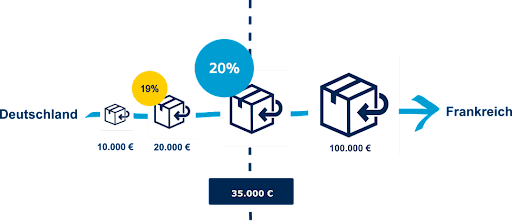

Die Änderungen in der österreichischen Verpackungsverordnung erregen derzeit auch unter deutschen Händler:innen großes Interesse. Der Hauptgrund dafür ist eine signifikante Neuerung: Seit dem 1. Januar 2023 müssen ausländische Händler:innen, die Produkte nach Österreich versenden und dort keine Geschäftsstelle besitzen, einen offiziellen Bevollmächtigten benennen. Diese Anforderung ist jedoch nicht nur in Österreich gültig; ähnliche Regelungen existieren auch in anderen EU-Staaten. Wir beleuchten, in welchen Ländern die Bestellung eines Bevollmächtigten für den Versand erforderlich ist und welche Konsequenzen dies für euch hat.

Als Onlinehändler:in, der/die Waren über die deutschen Grenzen hinaus versendet, steht ihr vielleicht vor der Frage, wie ihr die unterschiedlichen Verpackungsgesetze in Europa einhalten könnt. Diese Frage ist komplex, da die EU-Verpackungsrichtlinie in jedem EU-Land anders umgesetzt wird. Dies führt zu einer Vielfalt an Prozessen und Anforderungen. Viele dieser Gesetze wurden kürzlich überarbeitet und um zusätzliche Vorschriften erweitert. Ein immer häufiger auftretender Aspekt in diesen Gesetzen ist die Notwendigkeit, für ausländische Händler:innen einen Bevollmächtigten zu ernennen.

Definition und Beschaffung eines Bevollmächtigten

Ein Bevollmächtigter ist eine Person oder Organisation, die durch eine offizielle Vollmacht dazu autorisiert wird, spezifische Aufgaben im Auftrag einer anderen Person zu erledigen. Diese Vollmacht ist ein schriftliches Dokument, das bestätigt, dass die betreffende Person oder Organisation (der Bevollmächtigte) in eurem Namen agieren darf. In den meisten Ländern kann jede natürliche oder juristische Person, die im jeweiligen Land ansässig ist, eine lokale Adresse hat und mittels einer notariell beglaubigten Vollmacht ernannt wurde, als Bevollmächtigter fungieren.

Die Suche nach einem geeigneten Bevollmächtigten kann kompliziert sein. Wir bieten deshalb über LIZENZERO.EU einen Lizenzierungsservice an, durch den wir die gesamte Pflichterfüllung in den jeweiligen Ländern für euch übernehmen können.

Erforderlichkeit eines Bevollmächtigten in verschiedenen Ländern

Für den Versand in bestimmte Länder, darunter Österreich, Slowenien, Portugal, Griechenland und die Slowakei, ist die Bestellung eines Bevollmächtigten notwendig. Lasst uns die Anforderungen in diesen Ländern näher betrachten.

Österreich

Seit der Aktualisierung der Verpackungsverordnung in Österreich am 1. Januar 2023 müssen Händler:innen, die keinen Geschäftssitz in Österreich haben, einen Bevollmächtigten für den Versand in dieses Land benennen. Diese Regelung betrifft euch, wenn ihr Verpackungsmaterialien an Konsument:innen in Österreich liefert. Als ausländisches Unternehmen müsst ihr durch euren Bevollmächtigten sicherstellen, dass ihr den Anforderungen der österreichischen Verpackungsverordnung entsprecht. Seit dem 1. Januar 2023 ist es für Unternehmen, die nicht in Österreich ansässig sind, nicht mehr möglich, die Lizenzierung eigenständig durchzuführen.

Erforderliche Maßnahmen:

- Ernennung eines Bevollmächtigten in Österreich.

- Buchführung über die in Österreich vertriebenen Verpackungsmaterialien.

- Übermittlung der Verpackungsmengen an euren Bevollmächtigten (jährlich bis 1.500 kg, vierteljährlich bis 20.000 kg, monatlich über 20.000 kg).

- Entrichtung der Gebühren für den Bevollmächtigten sowie für die Entsorgung.

Slowenien

Portugal

In Portugal hat die Umweltbehörde APA mit Wirkung zum 1. Januar 2022 die Regelungen zur Verpackung verschärft, indem sie die verpflichtende Benennung eines Bevollmächtigten für alle Verpackungen eingeführt hat. Diese Regelung betrifft insbesondere nicht-portugiesische Hersteller:innen, die ihre Produkte direkt an private Endverbraucher:innen in Portugal verkaufen. In diesem Fall müssen alle relevanten Pflichten durch den Bevollmächtigten wahrgenommen werden.

Erforderliche Maßnahmen:

- Ernennung eines Bevollmächtigten in Portugal.

- Dokumentation und Nachverfolgung der in Portugal in Umlauf gebrachten Verpackungsmengen.

- Jährliche Meldung der Verpackungsmengen an den Bevollmächtigten.

- Entrichtung der anfallenden Gebühren für die Bevollmächtigung sowie für das Rücknahmesystem.

Griechenland

In Griechenland trat am 1. Juli 2021 ein neues Gesetz in Kraft, das die bisherigen Regelungen aus dem Jahr 2001 ablöst. Seitdem sind auch nicht-griechische Händler:innen, die Waren nach Griechenland versenden, verpflichtet, sich beim griechischen Rücknahmesystem zu registrieren. Für Unternehmen ohne Geschäftssitz in Griechenland ist zusätzlich die Ernennung eines Bevollmächtigten erforderlich.

Erforderliche Maßnahmen:

- Ernennung eines Bevollmächtigten in Griechenland.

- Dokumentation der in Griechenland in Umlauf gebrachten Verpackungsmengen.

- Jährliche Übermittlung der Verpackungsmengen an den Bevollmächtigten.

- Begleichung der anfallenden Kosten für den Bevollmächtigten sowie für die Entsorgung.

Slovakei

Seit dem 1. Januar 2022 müssen ausländische Versandhändler, die keinen Geschäftssitz in der Slowakischen Republik haben, ihre Verpflichtungen über einen Bevollmächtigten abwickeln. Dieser Bevollmächtigte übernimmt die Verantwortung für die Erfüllung aller gesetzlichen Pflichten und agiert im Namen des Händlers oder der Händlerin.

Erforderliche Maßnahmen:

- Ernennung eines Bevollmächtigten in der Slowakei.

- Dokumentation der Verpackungsmengen, die auf dem slowakischen Markt in Umlauf gebracht werden.

- Quartalsweise Berichterstattung der Verpackungsmengen an den Bevollmächtigten.

- Begleichung der anfallenden Kosten für den Bevollmächtigten sowie für die Entsorgung.

Spanien

In Spanien trat am 27. Dezember 2022 ein neues Gesetz in Kraft, das die bisherigen Regelungen ablöst. Seitdem sind ausländische Händler:innen, ohne Geschäftssitz in Spanien, zur Ernennung eines Bevollmächtigten verpflichtet.

Erforderliche Maßnahmen:

- Ernennung eines Bevollmächtigten in Spanien.

- Dokumentation der in Spanien in Umlauf gebrachten Verpackungsmengen.

- Jährliche Übermittlung der Verpackungsmengen an den Bevollmächtigten.

- Begleichung der anfallenden Kosten für den Bevollmächtigten sowie für die Entsorgung.

Zusammenfassung und Ausblick

Die Gesetzgebung rund um Verpackungen bleibt ein wichtiges und dynamisches Thema. Die Tendenz, dass immer mehr Länder die Benennung eines Bevollmächtigten für ausländische Händler:innen vorschreiben, wird sich voraussichtlich fortsetzen. Mit der stetigen Überarbeitung der Gesetzgebungen und der Einführung neuer Kontrollmechanismen in verschiedenen Ländern, bleibt es ein Bereich, in dem aktuelle Informationen entscheidend sind. Wir werden diesen Beitrag fortlaufend aktualisieren, um euch über die neuesten Entwicklungen und Anforderungen auf dem Laufenden zu halten.

Mit LIZENZERO.EU geht Verpackungscompliance in Europa ganz einfach.

Ihr versendet Produkte in verschiedene Länder der EU? Viele unterschiedliche gesetzliche Anforderungen und Pflichten können das Ganze ziemlich kompliziert machen – aber keine Sorge, wir machen das für euch. Wie? Wir übernehmen mit unserem Lizenzierungsservice per Vollmacht alle Pflichten. Klingt gut? Wir beraten euch gerne.

Für den Versand nach Deutschland erfüllt ihr eure VerpackG-Pflichten übrigens ganz einfach selbst über Lizenzero.de.

PPWR Zusammenfassung: Die neue EU-Regulation für Verpackungen in Deutschland

Die Europäische Union verfolgt ambitionierte Pläne zur Förderung der Nachhaltigkeit von Verpackungen. Besonders deutlich wird dies durch den Entwurf der Packaging & Packaging Waste Regulation (PPWR), der im November 2022 veröffentlicht wurde. Dieser legt verbindliche Vorgaben für Verpackungen und Verpackungsabfälle auf dem europäischen Markt fest und geht dabei über die bisherige EU-Richtlinie hinaus. Die PPWR würde als Verordnung einheitlich in allen 27 EU-Mitgliedstaaten gelten, was im Gegensatz zu bisherigen Richtlinien weniger Spielraum für nationale Anpassungen lässt.

EPR-Update 2025: News für Unternehmen

In ganz Europa sind die gesetzlichen Regelungen für Verpackungen und andere EPR-Schemes immer in Bewegung und werden ständig angepasst. Direkt zum Anfang dieses Jahres sind mehrere neue Verordnungen zur erweiterten Herstellerverantwortung (EPR) in Kraft getreten. Neue Gesetze in verschiedenen EU-Ländern betreffen unter anderem Hersteller:innen und Händler:innen von Batterien, Elektro- und Elektronikgeräten, Verpackungen und Textilien. Wir haben für euch die wichtigsten EPR-Updates zusammengestellt, damit ihr kein To-Do verpasst.

Vorsprung durch Nachhaltigkeit: Die Chancen der PPWR nutzen

Die europäische Gesetzgebung wird immer ambitionierter, wenn es um den Schutz der Umwelt und die Förderung einer nachhaltigen Wirtschaft geht. Besonders im Fokus: die Packaging and Packaging Waste Regulation (PPWR), die Unternehmen vor neue Herausforderungen stellt – und gleichzeitig große Chancen bietet. Denn wer sich frühzeitig auf die kommenden Anforderungen einstellt, kann nicht nur Strafen und kostspielige Nachbesserungen vermeiden, sondern vor allem seine Wettbewerbsfähigkeit stärken.